Ông Donald Trump tái đắc cử tổng thống Mỹ khiến các nhà đầu tư đặc biệt quan tâm đến câu hỏi: “Những yếu tố nào có thể cản trở Fed trong việc tiếp tục giảm lãi suất vào tháng 12?”

Nhiều nhà đầu tư tin rằng, dựa trên các dữ liệu kinh tế gần đây, Fed sẽ quyết định giảm lãi suất điều hành xuống 25 điểm cơ bản trong phiên họp ngày 7/11.

Điểm mấu chốt đối với các nhà đầu tư không chỉ đơn thuần là việc Fed sẽ tiếp tục giảm lãi suất, mà là mức độ mạnh tay của họ trong việc này để vừa duy trì thị trường lao động ổn định, vừa kiểm soát lạm phát. Tuy nhiên, thay vì đưa ra con số cụ thể, Fed nhiều khả năng sẽ giữ quan điểm “phụ thuộc vào dữ liệu” như thường lệ.

Thị trường dường như đã dự đoán được mức độ giảm lãi suất của Fed trong cuộc họp lần này, khác với những lần trước. Do đó, sự chú ý của thị trường sẽ tập trung vào những phát biểu của Chủ tịch Fed Jerome Powell trong buổi họp báo sau đó.

Chủ tịch Cục Dự trữ Liên bang có thể sẽ tránh đưa ra bình luận về cuộc bầu cử tổng thống gần đây và các chính sách tiềm năng của chính quyền mới. Điều này phù hợp với truyền thống lâu đời của Fed là duy trì sự độc lập khỏi ảnh hưởng chính trị.

Cuộc họp tháng 9 của Cục Dự trữ Liên bang Mỹ (Fed) đã chứng kiến sự chia rẽ sâu sắc giữa các quan chức về đường hướng chính sách tiền tệ trong tương lai.

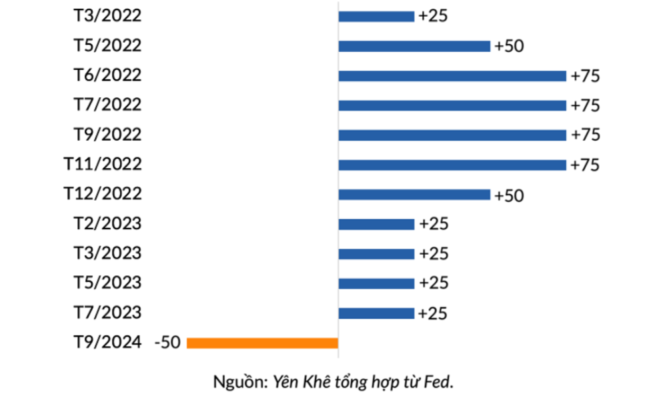

Điểm đáng chú ý nhất là quyết định giảm lãi suất 50 điểm cơ bản, một động thái mạnh mẽ và bất ngờ. Tuy nhiên, biên bản cuộc họp cho thấy sự bất đồng quan điểm về các bước đi tiếp theo. Các thành viên Fed dường như chia thành hai phe với tỷ lệ 50-50, một bên ủng hộ giảm lãi suất thêm một lần nữa trong năm nay, trong khi bên còn lại cho rằng cần có hai lần giảm tiếp theo.

Một bài báo trên Wall Street Journal cho biết có sự chia rẽ trong nội bộ Cục Dự trữ Liên bang Mỹ (Fed) về việc liệu có nên tiếp tục cắt giảm lãi suất hay không. Trong số 19 quan chức của Fed, 9 người ủng hộ việc giảm lãi suất thêm một lần nữa hoặc dừng hẳn, trong khi 10 người còn lại cho rằng cần có thêm hai đợt cắt giảm. Dự kiến Fed sẽ họp lại vào tháng 12 để đưa ra quyết định cuối cùng.

Thị trường đang rất quan tâm đến động thái tiếp theo của Fed trong cuộc họp cuối năm nay. Cựu Phó Chủ tịch Fed, ông Richard Clarida, cho rằng khả năng Fed giảm lãi suất tháng 12 là có, nhưng không chắc chắn. Ông cũng nhấn mạnh rằng rất khó để dự đoán chính sách lãi suất của Fed trong năm 2025.

Bốn vấn đề then chốt sau đây cho thấy lý do vì sao Cục Dự trữ Liên bang gặp khó khăn trong việc truyền đạt kế hoạch tương lai của họ tới thị trường.

Vấn đề 1: Kết quả bầu cử có thể tác động đến nền kinh tế và lạm phát, khiến Cục Dự trữ Liên bang Mỹ (Fed) phải điều chỉnh chính sách tiền tệ hay không?

Các quan chức Cục Dự trữ Liên bang Mỹ (Fed) đang trong trạng thái chờ đợi để đánh giá tác động của các chính sách kinh tế của Tổng thống Trump trước khi đưa ra bất kỳ điều chỉnh nào đối với chính sách tiền tệ hiện tại. Theo Wall Street Journal, Fed đặc biệt quan tâm đến những thay đổi tiềm năng về thuế quan, thuế thu nhập doanh nghiệp và chính sách nhập cư.

Tuy nhiên, nếu Đảng Cộng hòa giành quyền kiểm soát cả Hạ viện lẫn Thượng viện, các nhà kinh tế trong Fed có thể sẽ bắt đầu xem xét lại một số giả định cơ bản của họ trong cuộc họp vào tháng 12.

Các tài liệu từ cuộc họp nội bộ của Cục Dự trữ Liên bang Mỹ (Fed) vào tháng 12/2016 đã hé lộ những tranh luận sôi nổi giữa các quan chức và chuyên gia kinh tế về phương pháp mô hình hóa tác động của các kế hoạch cắt giảm thuế dự kiến. Bối cảnh lúc đó là sau cuộc bầu cử tổng thống, khi ứng viên đảng Cộng hòa giành chiến thắng và đảng này cũng nắm quyền kiểm soát cả hai viện của Quốc hội.

Vấn đề 2: Thị trường lao động có thực sự đáng lo ngại như những gì đang được phản ánh?

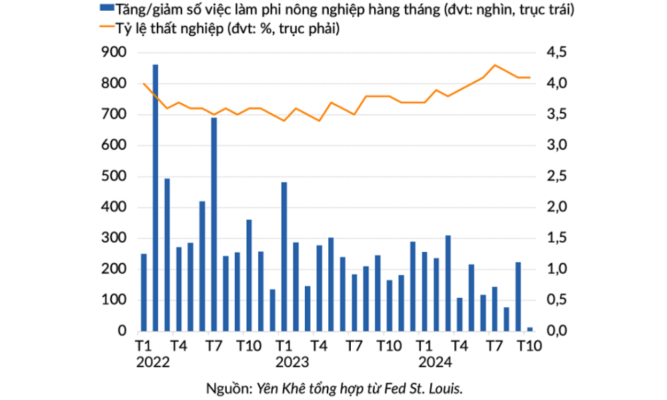

Việc Fed giảm lãi suất vào tháng 9 trùng với thời điểm tỷ lệ thất nghiệp leo thang từ 3,7% đầu năm lên 4,3% trong tháng 7, cùng với sự chững lại trong tăng trưởng việc làm. Điều này làm dấy lên lo ngại trong giới chuyên gia kinh tế rằng Fed có thể đã thắt chặt chính sách tiền tệ quá mức cần thiết, gây ra những hệ lụy tiêu cực không đáng có cho thị trường lao động, tiềm ẩn nguy cơ tỷ lệ thất nghiệp tăng đột biến.

Mặc dù mối lo ngại đã giảm bớt phần nào, nhưng nó vẫn chưa hoàn toàn biến mất. Thị trường lao động có dấu hiệu phục hồi trong tháng 9, nhưng lại tăng trưởng chậm lại vào tháng 10, nguyên nhân có thể do ảnh hưởng của thiên tai và các cuộc đình công. Tỷ lệ thất nghiệp giữ nguyên ở mức 4,1% trong cả hai tháng 9 và 10.

Các yếu tố bất định như thời tiết, đình công và bầu cử đang làm lu mờ bức tranh kinh tế, khiến Fed khó đưa ra định hướng rõ ràng về các bước đi tiếp theo.

Vấn đề 3: Lạm phát sẽ như thế nào?

Báo cáo lạm phát ưa thích của Cục Dự trữ Liên bang Hoa Kỳ (Fed) cho thấy áp lực giá đang hạ nhiệt. Cụ thể, chỉ số giá chi tiêu tiêu dùng cá nhân (PCEPI) tháng 9 tăng 2,1% so với cùng kỳ năm ngoái. Nếu loại trừ giá lương thực và năng lượng, chỉ số PCEPI lõi tăng 2,7%.

Mặc dù lạm phát lõi đã giảm đáng kể so với năm 2023, một số quan chức Fed có thể ủng hộ việc giảm tốc độ cắt giảm lãi suất nếu lạm phát có dấu hiệu chững lại và nền kinh tế tiếp tục tăng trưởng ổn định.

Vấn đề 4: Lãi suất nên giảm còn bao nhiêu?

Có nhiều quan điểm khác nhau về mức lãi suất “trung lập” lý tưởng cho nền kinh tế. Trước khủng hoảng tài chính 2008, giới chuyên gia thường cho rằng con số này vào khoảng 4%. Tuy nhiên, trải qua cuộc khủng hoảng và quá trình phục hồi kinh tế đầy khó khăn sau đó, nhiều người nhận định mức lãi suất “trung lập” hiện nay có thể thấp hơn, dao động quanh mốc 2%.

So với mức lãi suất quỹ liên bang hiện tại (4,75% – 5%), có thể thấy quan điểm về lãi suất “trung lập” đã có sự thay đổi đáng kể.

Trong cuộc họp báo tháng 9, Chủ tịch Powell cho biết ông không tin rằng Mỹ sẽ trở lại mức lãi suất trung lập thấp như trước. Ông chia sẻ: “Chúng tôi sẽ tìm ra đáp án. Cá nhân tôi cho rằng lãi suất trung lập hiện nay có thể cao hơn nhiều so với trước đây.”

Vấn đề này sẽ càng cấp thiết hơn khi Fed tiếp tục hạ lãi suất. Trong bối cảnh kinh tế Mỹ vẫn tăng trưởng ổn định, các quan chức tin rằng lãi suất trung lập đã dịch chuyển lên mức cao hơn có thể sẽ cân nhắc việc điều chỉnh tốc độ giảm lãi suất, nhằm ngăn chặn nguy cơ nới lỏng chính sách tiền tệ quá mức.